大同特殊鋼株式会社(社長:石黒 武)は、国内の特殊鋼専業メーカーとして初めてトランジション・ボンド(以下「本社債」)の発行を決定しました。発行額は100億円、発行年限は5年を予定しています。トランジション・ボンドとは、気候変動リスクへの対策を検討している企業が、脱炭素社会の実現に向けて、長期的な戦略に則った温室効果ガス削減の取り組みを資金使途として発行する社債です。

当社は、経営理念である「素材の可能性を追求し、人と社会の未来を支え続けます」に基づき、世界の持続的な成長に貢献する製品・ソリューションを提供し、また環境にやさしい製造プロセスの追求によって『グリーン社会の実現』に貢献します。

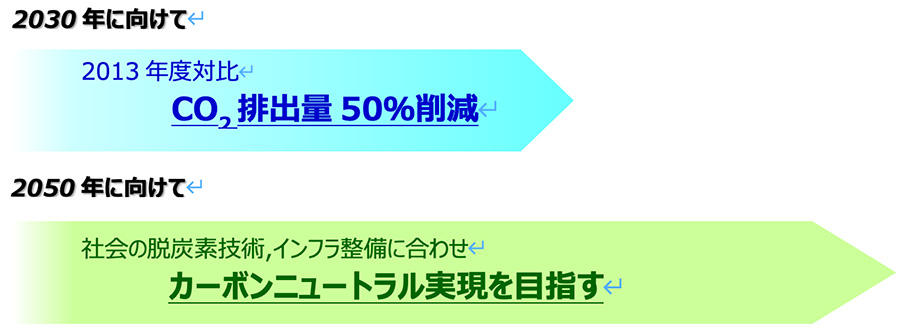

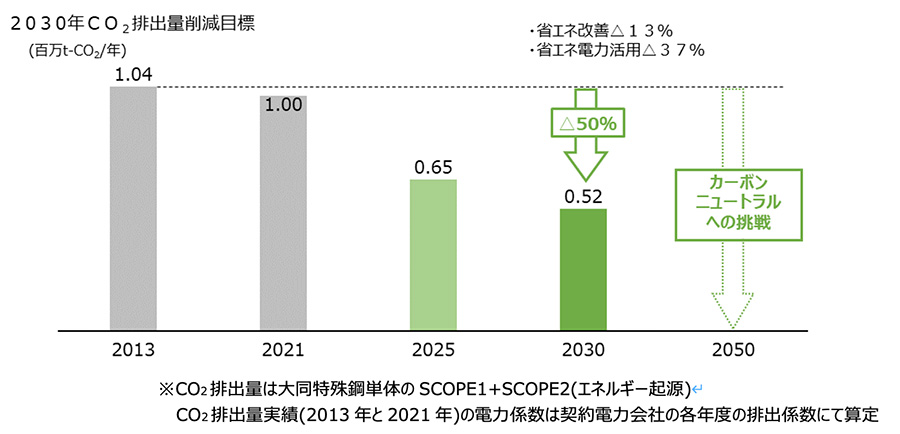

当社は2021年4月にCO2削減への取り組みとして2030年に2013年度対比CO2排出量50%削減、2050年にカーボンニュートラル実現を目指す”Daido Carbon Neutral Challenge”を策定しました。また、2022年6月には気候関連財務情報開示タスクフォース(TCFD)提言に基づく情報開示も実施しております。

当社は、本社債発行によって調達した資金を活用し、”Daido Carbon Neutral Challenge”、製品およびソリューションの提供を通じCO2削減への取り組みをさらに推進してまいります。

なお、当社では今回の起債に際し、グリーン/トランジション・ファイナンス・フレームワーク(以下「本フレームワーク」)を策定しております。

本フレームワークで示したクライメート・トランジション戦略は、経済産業省が公表した「トランジション・ファイナンスに関する鉄鋼分野における技術ロードマップ」と整合しており、株式会社格付投資情報センター(R&I)より、国際資本市場協会が定める「クライメート・トランジション・ファイナンス・ハンドブック2020」等との適合性評価に関する第三者評価を取得しております。

本社債の概要

| 1.社債の名称 | 大同特殊鋼株式会社 第15回無担保社債(トランジション・ボンド) |

| 2.発行年限(予定) | 5年 |

| 3.発行額(予定) | 100億円 |

| 4.発行時期(予定) | 2022年9月上旬 |

| 5.資金使途候補 |

製造プロセスの脱炭素化(燃料の脱炭素化、電力の脱炭素化)

製品供給による脱炭素化

|

| 6.第三者評価機関 | 株式会社格付投資情報センター(R&I) |

| 7.ストラクチャリング・エージェント(*) | みずほ証券株式会社 |

| 8.主幹事証券会社 |

みずほ証券株式会社 三菱UFJモルガン・スタンレー証券株式会社 大和証券株式会社 野村證券株式会社 |

今後のスケジュール

本社債の発行においては、需要状況や金利動向を総合的に勘案したうえで発行の条件を決定する予定であり、決定次第速やかにお知らせします。

Daido Carbon Neutral Challenge

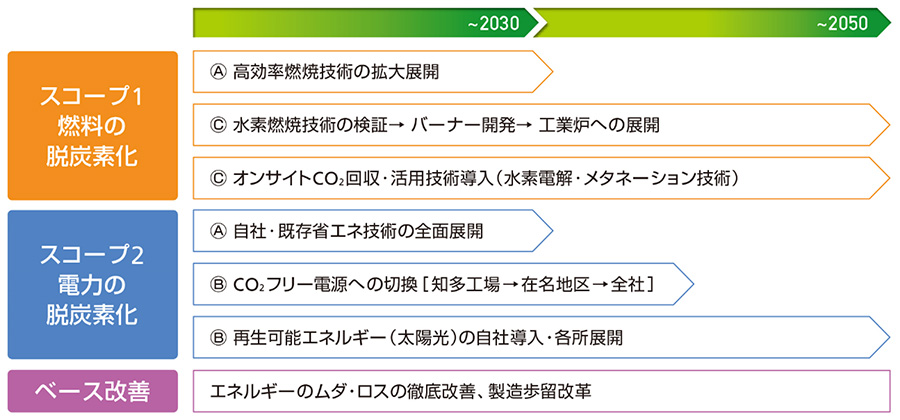

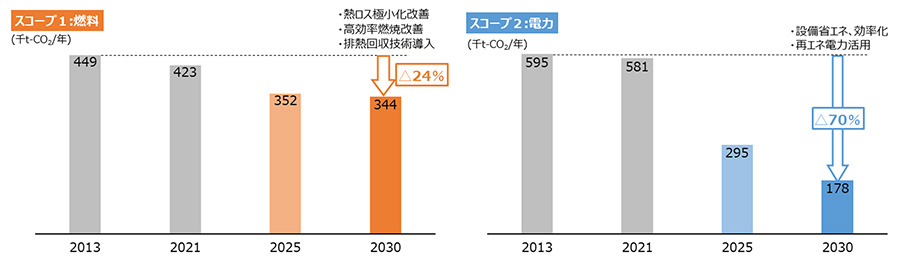

「既存技術を結集させた徹底省エネ」、「脱炭素電源の活用」、「脱炭素技術の導入」を通じ、2030年にCO2排出量50%削減(2013年度対比、スコープ1・2)および2050年カーボンニュートラルの実現を目指します。

当社のCO2削減シナリオ(スコープ1・2の削減シナリオ)

カーボンニュートラルに向けたロードマップ